家計の見直し3大ポイント、 生命保険を見直してみた!(1)

こんにちは! 53歳からあわててお金の勉強中の、不動産投資家やんつです。

社会人としてお金のことを勉強したいあなたと、アクティブシニアになりたいあなたへ、今日はわたしが生命保険を見直したときのお話です。

お金の勉強を始めて少し経った頃、家計見直しの3大テーマは住宅、車、保険ということを学びました。

ちょうど更新時期が近づいていたこともあり、ならばと生命保険の見直しに着手しました。

生命保険に最初に加入したのは家族が出来る前、独身時代です。

生保レディの 「本当に必要なのは結婚後ですが、早いほうが安く入れますよ~」 という甘い言葉で加入。

結婚後、内容は多少見直したものの同じ大手生保の新商品に変えただけでした。

うんげーーー! べらまっちょ!!

出てきた掛け金内訳です(大手生保のリガードなんとかのファミリータイプです) (>_

①定期保険 ‥ 収入保障付き。 期間限定、65歳まで!

②積立ファンド ‥主契約 積立部分=1.5%の基準金利

③3大成人病特約 ‥医療保険 がん、心筋梗塞、脳卒中

④5大重度慢性疾患特約 ‥医療保険 高血圧症、糖尿病、慢性腎不全、肝硬変、すい炎

⑤入院治療重点保障特約 ‥医療保険 ~4日までの入院、手術一時金

⑥災害入院特約 ‥医療保険 4~184日までの災害入院

⑦疾病医療特約 ‥医療保険 4~184日までの疾病入院

⑧成人病医療特約 ‥医療保険 成人病、がん入院含む長期入院付

⑨傷害特約 ‥災害保険 傷害、死亡

⑩災害割増特約 ‥災害保険 高度障害、死亡

これ以外にファミリーパックとして女房の分があります……

お恥ずかしい‥‥ 特約のオンパレードで何がなんだか分かりません。

主契約は②で積立の金融商品部分です。 そこに①の定期保険(65歳まで)が加わり、中核となっています。

③~⑧は医療保険部分で特約のオンパレードです。 ⑨~⑩は災害保険部分。

特約だらけの割には全て80歳までの期間で、医療保険に一番必要な終身部分がありません‥ orz

掛け金も更新で59歳で5万/月を越え、65歳で更に上がることが判明しました!

これは払えません!

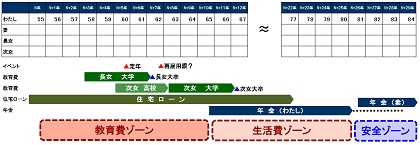

悲惨な現状分析の次は時系列での見える化です。何時、どれくらいのお金が必要になるのか?

家族の年齢と供に、どんなイベントがあるのか図式化してみました。

(FP(ファイナンシャルプランナー)の世界ではライフイベント表というようです)

お金の掛かりそうもの⇒ 長女の大学、次女の高校~大学関連費用。住宅ローンの支払い。

将来的基本収入⇒わたしの年金と女房の年金。

これらをプロットしてみました。

「年金見込額試算」という機能がありますので、ここで試算します。

定年までの勤務形態などを入力するだけで計算してくれますのでとても便利です!

ただ試算結果が 老齢基礎年金、老齢厚生年金、老齢厚生年金の基金代行部分 と分かれており、かなり見難いです‥ (´Д` )

また、老齢厚生年金のプラスアルファ部分に関してはここでは計算されず、加入している厚生年金基金に自分で問い合わせる必要があります!

(更に付加年金とか加給年金とか加算がありますが、その試算機能はないようです‥

法改正による将来の減額もありうるのでこの辺の加算は考えないでおきます。 あぁ・・ややこしい・・・・)

もう一つ、必要生活費を検討しました。

いろんな統計によれば 定年後の夫婦2人での標準的生活費は26万/月程度といわれています。

少し余裕のある暮らしをする場合(たまに旅行を楽しむとか)は35万~/月程度になるようです。

やっぱりゆとりある生活はしたいので、この35万/月を目標値として、どの時期に幾らぐらいの収支になるかざっくり計算します。

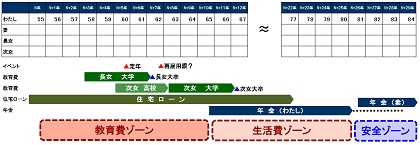

・教育費ゾーン →子供の教育がまだまだ掛かる時期。 現役時代と定年後の収入のない時期に2分されますが、期間が限定されています。最悪、貯蓄の取り崩しでもしのげそうです。

・生活費ゾーン →年金支給がスタートするが、生活費の補填が少し欲しい時期。

・安全ゾーン →女房の年金も始まり、2人分の生活費は賄えそうな時期。

ここまでくると必要な保険が見えてきました。

①教育費ゾーンをカバーする定期保険。掛け捨ての期間限定でOK。

②終身型医療保険 入院を最低限カバーするもの、特約関係は原則カット。但し、期間は一生涯が必要。

通院に関しては国の高額療養費制度を活用することにし、保険からは外しました。

生活費ゾーンには少し収入が欲しい訳ですが、その部分は保険ではなく

不動産投資や金融投資の収益で補填することにしました。

(自分年金作り戦略として別途、検討。ここでは触れないことにします)

安全ゾーンに関してはほぼ心配なさそうです。

また、払い済み保険への移行が可能かをチェックしました。

払い済み保険とはある時期に支払を終了するやり方で、保障は生涯としながらも、例えば65歳の時に掛け金を貯金から一括払いをし、以降の支払を無くす手法です。

(高齢での支払い事務の負荷を考慮しました)

コストを考えてネット系生保を中心に3社ほど見積を取りました。

‥ で、比較検討の結果 ‥ (あくまで2011/12時点での比較検討結果)

最終的には①、②共にオリックス生命さんの商品になりました。

これで生命保険の見直しは終わりましたが、自分がいかにダメな入り方をしていたか!

ホントに見直して良かったです‥‥

みなさんはご自分の生命保険の内訳をご存知ですか?

(自分が分かってなかったくせに、というツッコミは無しで‥ (^∇^))

社会人としてお金のことを勉強したいあなたと、アクティブシニアになりたいあなたへ、今日はわたしが生命保険を見直したときのお話です。

お金の勉強を始めて少し経った頃、家計見直しの3大テーマは住宅、車、保険ということを学びました。

ちょうど更新時期が近づいていたこともあり、ならばと生命保険の見直しに着手しました。

生命保険に最初に加入したのは家族が出来る前、独身時代です。

生保レディの 「本当に必要なのは結婚後ですが、早いほうが安く入れますよ~」 という甘い言葉で加入。

結婚後、内容は多少見直したものの同じ大手生保の新商品に変えただけでした。

■ステップ1、 現状分析

何事もまずは走り出す前に現状認識から、ということで掛け金の内訳を保険会社に確認しました。うんげーーー! べらまっちょ!!

出てきた掛け金内訳です(大手生保のリガードなんとかのファミリータイプです) (>_

①定期保険 ‥ 収入保障付き。 期間限定、65歳まで!

②積立ファンド ‥主契約 積立部分=1.5%の基準金利

③3大成人病特約 ‥医療保険 がん、心筋梗塞、脳卒中

④5大重度慢性疾患特約 ‥医療保険 高血圧症、糖尿病、慢性腎不全、肝硬変、すい炎

⑤入院治療重点保障特約 ‥医療保険 ~4日までの入院、手術一時金

⑥災害入院特約 ‥医療保険 4~184日までの災害入院

⑦疾病医療特約 ‥医療保険 4~184日までの疾病入院

⑧成人病医療特約 ‥医療保険 成人病、がん入院含む長期入院付

⑨傷害特約 ‥災害保険 傷害、死亡

⑩災害割増特約 ‥災害保険 高度障害、死亡

これ以外にファミリーパックとして女房の分があります……

お恥ずかしい‥‥ 特約のオンパレードで何がなんだか分かりません。

主契約は②で積立の金融商品部分です。 そこに①の定期保険(65歳まで)が加わり、中核となっています。

③~⑧は医療保険部分で特約のオンパレードです。 ⑨~⑩は災害保険部分。

特約だらけの割には全て80歳までの期間で、医療保険に一番必要な終身部分がありません‥ orz

掛け金も更新で59歳で5万/月を越え、65歳で更に上がることが判明しました!

これは払えません!

悲惨な現状分析の次は時系列での見える化です。何時、どれくらいのお金が必要になるのか?

家族の年齢と供に、どんなイベントがあるのか図式化してみました。

(FP(ファイナンシャルプランナー)の世界ではライフイベント表というようです)

お金の掛かりそうもの⇒ 長女の大学、次女の高校~大学関連費用。住宅ローンの支払い。

将来的基本収入⇒わたしの年金と女房の年金。

これらをプロットしてみました。

■ステップ2、 基本情報の整理

更に前提条件として年金支給の見込額を把握する必要があります。ねんきんネットで調べてみました。「年金見込額試算」という機能がありますので、ここで試算します。

定年までの勤務形態などを入力するだけで計算してくれますのでとても便利です!

ただ試算結果が 老齢基礎年金、老齢厚生年金、老齢厚生年金の基金代行部分 と分かれており、かなり見難いです‥ (´Д` )

また、老齢厚生年金のプラスアルファ部分に関してはここでは計算されず、加入している厚生年金基金に自分で問い合わせる必要があります!

(更に付加年金とか加給年金とか加算がありますが、その試算機能はないようです‥

法改正による将来の減額もありうるのでこの辺の加算は考えないでおきます。 あぁ・・ややこしい・・・・)

もう一つ、必要生活費を検討しました。

いろんな統計によれば 定年後の夫婦2人での標準的生活費は26万/月程度といわれています。

少し余裕のある暮らしをする場合(たまに旅行を楽しむとか)は35万~/月程度になるようです。

やっぱりゆとりある生活はしたいので、この35万/月を目標値として、どの時期に幾らぐらいの収支になるかざっくり計算します。

■ステップ3、 分析・目的の明確化

見える化の結果、大きく3つの性格のゾーンに分かれることが分かりました。・教育費ゾーン →子供の教育がまだまだ掛かる時期。 現役時代と定年後の収入のない時期に2分されますが、期間が限定されています。最悪、貯蓄の取り崩しでもしのげそうです。

・生活費ゾーン →年金支給がスタートするが、生活費の補填が少し欲しい時期。

・安全ゾーン →女房の年金も始まり、2人分の生活費は賄えそうな時期。

ここまでくると必要な保険が見えてきました。

①教育費ゾーンをカバーする定期保険。掛け捨ての期間限定でOK。

②終身型医療保険 入院を最低限カバーするもの、特約関係は原則カット。但し、期間は一生涯が必要。

通院に関しては国の高額療養費制度を活用することにし、保険からは外しました。

生活費ゾーンには少し収入が欲しい訳ですが、その部分は保険ではなく

不動産投資や金融投資の収益で補填することにしました。

(自分年金作り戦略として別途、検討。ここでは触れないことにします)

安全ゾーンに関してはほぼ心配なさそうです。

■ステップ4、 保険の決定・契約

①、②に絞り込めたので、各社の商品を掛け金や支払い方法など具体的に比較します。また、払い済み保険への移行が可能かをチェックしました。

払い済み保険とはある時期に支払を終了するやり方で、保障は生涯としながらも、例えば65歳の時に掛け金を貯金から一括払いをし、以降の支払を無くす手法です。

(高齢での支払い事務の負荷を考慮しました)

コストを考えてネット系生保を中心に3社ほど見積を取りました。

‥ で、比較検討の結果 ‥ (あくまで2011/12時点での比較検討結果)

最終的には①、②共にオリックス生命さんの商品になりました。

これで生命保険の見直しは終わりましたが、自分がいかにダメな入り方をしていたか!

ホントに見直して良かったです‥‥

みなさんはご自分の生命保険の内訳をご存知ですか?

(自分が分かってなかったくせに、というツッコミは無しで‥ (^∇^))