投資信託はどう選ぶ?(1) 「売れ筋商品」のその後を検証する

人生はわくわくとドキドキで出来ている! サラリーマン上がりの運用相談専門FPやんつです。

社会人としてお金のことを勉強したいあなたと、アクティブシニアになりたいあなたへ・・

投資や資産運用で最初の選択肢に挙がるのが投信信託。

プロに運用を任せるから安心、素人でも始められると言われます。

ところがいざ購入しようとすると、皆さん頭を抱えて「どれを選んでいいのか分からない」という嘆き。

なにしろ数が多い!国内だけでも約6000本です。残念ながら商品情報は溢れていますが「正しい選び方」の情報はいたって少ない。

そこで投資信託の正しい選び方を色々考えてみることにしました。

今回は「売れ筋情報は参考になるか」ということを検証してみます。

金融機関で「このファンド、今売れてるんですよ~」と言われ、思わず買った方も多いはず。

(売れている商品 = 良い商品)という関係式がが成り立っていれば何の問題ありませんが、金融商品では…??。

■ 過去の売れ筋商品は?

検証として「過去に売れていた商品が、その後どんなパフォーマンスか?」をテーマに10年前の売れ筋商品のその後を調べてみることにしました。

いざやってみると、これが意外と難しい…。

例えば、投資信託協会に統計データがありますが、ファンド合計値の推移などで、個別銘柄の数字がありません。

モーニングスターに「投資信託への資金流出入速報」というのがありますが、月次の速報で年間ランキングはありません。同じく「ファンド別資金流出入ランキング」には最新の月間ランキングはありますが、過去データを探せません。(執筆時点)

証券各社がバラバラに売れ筋を発表しているため、統一性が無く全体比較ができません。

しかも3~5年程度の情報が主で長期のデータが少ない。(リスク、リターン、シャープレシオなど) 個別銘柄毎に調べるしかなく、比較がとても大変です。

仕方がないのでWebで見つかった2010楽天証券買付ランキング、2012上半期楽天証券買付ランキング、2013上半期資金流入ランキング(投資信託ニュース)などから下記6本をチョイス。検証してみます。

1.楽天日本株トリプル・ブル

2.フィデリティ US ハイイールド・ファンド

3.野村 日本ブランド株投資(ブラジルレアル)

4.ピクテ グローバルインカム株式・ファンド

5.ドイチェ・高配当インフラ関連株投信(米ドルコース、毎月分配型)

6.アムンディ・欧州ハイ・イールド債券ファンド(トルコリラコース)

なかなか(?)のラインナップで、見事に月次分配型が並んでいます。

楽天日本株トリプル・ブルもかつては分配していたようですが、最近はリターンが悪く分配無しの様子。

ブラジルレアルにトルコリラ…。昔はこんなのが売れてたんですね、嗚呼…。

2010~2012年頃はリート(REIT:不動産投資信託)が数多くランクインしていますが、株式系の投資信託とは少し性格が異なるため検証からは除外しました。

バブル崩壊で2010~2011年は不動産市況が悪くREITも下落したため、相対的に分配金利回りが6%程度に上昇した時代です。割安感で売れ始めた時代なんですね。このこと自体は蓋然性はあります。

(今はコロナショックで下がっているので、REIT購入にいい時期かもしれません)

ランキングとは別に、グローバル・ソブリン・オープン(略してグロソブ)を追加しています。

これは1997年12月に登場し一世を風靡した人気ファンドで、2007~2008年には6兆円近くの資産残高を誇りました。2002年から12年間投信純資産高首位の座をキープ、月次分配型を世に広めた立役者です。

これらの計7本を検証します。

ベンチマーク(比較対象)としては、パッシブ型(インデックス系)の代表として人気のある「ニッセイ 外国株式インデックスファンド」を選びました。

マザーファンド経由でMSCIコクサイ・インデックスに連動するもので、新興国と日本を除外した、いわば先進国株式連動ファンド。

■ 売れ筋商品の検証

検証としては

・分配金込み価格

・純資産残高

の最近の増減をチェックします。これらを順調に伸ばしているのが良い商品という判断です。

証券会社の投資信託部門にいた知人曰く、「純資産残高を長期にわたって伸ばすファンドが良いファンドだが、実際は殆どないよ。」

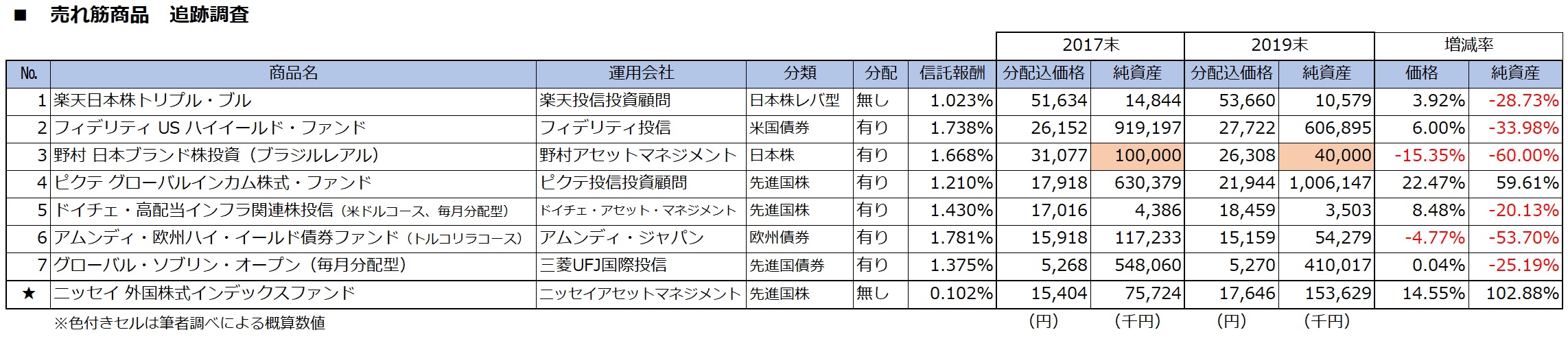

2017末と2019末を比較、直近2年間のパフォーマンスです。

(もっと長期間での比較が良かったかもしれません)

売れ筋商品はインデックス系と比較して、さてどの程度優秀なのか?

ベンチマークの「ニッセイ 外国株式インデックスファンド」では2年間で価格は14.55%の上昇。純資産は102.88%アップとほぼ倍増!米国株高を背景に順調な成長が伺えます。

では、他の7商品は…?

どれもコストに当たる信託報酬はベンチマークの10倍以上。販売側にとって、儲かる商品であることが分かります。これでも以前に比べれば随分下がりました。1%程度は仕方がないとみるか?

肝心の分配金込み価格をみると、2年間でマイナスになっているものが2本。

増やすつもりで減ったのでは何のための運用か?

上昇率がベンチマークを上回ったものは「ピクテ グローバルインカム株式・ファンド」のみです。

こちらはマザーファンド経由で世界の高配当利回りの公益株(電力、鉄道、通信など)に投資するもの。

純資産増減に至ってはなんと6本が減少です。

利回りが低くなったため購入より解約が多く、資産を減らしたことが分かります。

グローバル・ソブリン・オープンは25%のダウン。それでもまだ4100億円とかなりの規模ですが、ピークの約6兆円と比較すると十分の一以下! とても残念な現状です。

純資産増減についても同じく「ピクテ グローバルインカム株式・ファンド」のみが増加しています。

純資産増加率はベンチマークほどでもありませんが、22.47%の価格上昇は魅力的です。10倍の信託報酬に見合うか?

「高配当利回りに注目する」というのは説得力のある手法ということかもしれません。この着眼点で、VYM:米国高配当株式ETFなどと比較してみるというのもありそうです。

結論としては

「売れ筋ランキングはほとんど当てにならない」でした。

売れている商品は必ずしも優良ファンドとは限らないということ。まあ、予想通り。

随分と情報公開が進んだ金融投資ですが、まだまだユーザーが本当に必要な長期の情報が少ない、という印象です。

3~5年ではなく、10年分の情報は欲しい。チャートを示すだけでは正しい情報公開とはいえません。

単なる商品情報だけではなく、選び方の啓蒙もやって欲しいもの。

FP自身のスキルアップは勿論ですが、皆さんも投資は危険とか、難しいとは言わず、しっかり研究しましょう。

正しくデータで考えたいもの。

お金に働いてもらえば、人生二馬力、三馬力!

今回も、最後までお読みいただき、ありがとうございます。

※本記事は特定の商品を推奨、あるいは誹謗中傷するものではなくあくまで個人的な見解に基づく記事です