投資信託はこう選ぶ NISA、iDeCoの正しい選び方(3)

人生はわくわくとドキドキで出来ている! サラリーマン上がりの運用相談専門FPやんつです。

社会人としてお金のことを勉強したいあなたと、アクティブシニアになりたいあなたへ・・

iDeCoの正しい商品の選び方について、フリーランスの宮田(50代、女性)さんを迎えての引き続きのご説明です。

宮田

「前回はどんな資産クラスがいいのか教えていただいて、ありがとうございます。いよいよ商品選びだと思うとドキドキします。」

あはは、そんな力まなくていいですよ。まずはiDeCoを先に見ましょう。

楽天証券のiDeCoセレクションでは、国内株式、国内債券、国内REIT、外国株式、海外債券、海外REIT、国内外株式、コモディティ、バランス型、ターゲットイヤー型、定期預金 11種類に分類されてますね。

「株式とか債券とかは分かりますが、バランス型、ターゲットイヤー型って何ですか?」

■ バランス型、ターゲットイヤー型とは

両方とも複数の資産クラスを組合わせた「複合商品」といったものです。一般的には株式と債券を組合わせます。

■バランス型

各資産をバランス良く組み合わせましたよ、という商品です。資産クラス毎に特性やリスク値が異なるので、長期投資に向くようにプロが組み合わせを考えたものです。

自分で複数の商品を買う場合、どんな組み合わせがいいのか考えるにも知識が必要です。購入する手間暇もかかります。

それがバランス型では専門家が組み合わせてくれていますので、何も考えずに1本購入するだけで済むメリットがあります。初心者にはありがたい商品ですね。

ハイリスクにならないような組み合わせになっていますので、比較的下がりにくい堅実な商品といえます。

5本ありますので、信託報酬含めた管理コストをみてみましょう。

・三井住友・DC世界バランスファンド(動的配分型)、1.292%程度

・三菱UFJ DCバランス・イノベーション、 0.66%

・投資のソムリエ<DC年金> 、 1.21%

・セゾン・バンガード・グローバルバランスファンド、 0.59%

・楽天・インデックス・バランス(DC年金)、 0.206%程度

「コストは0.2から約1.3%までと結構幅があるんですね。買うならやっぱりコストの低いものがいいんですよね?」

そうですね。コストの低いものを中心に検討するというのが王道です。

商品構成を動的に変えるものなどは少し管理費が高いですね。ただいずれにせよ、株式と債券を組合わせる安全志向という意味では同じです。

「どういう時に選択肢になるんですか?」

バランス型は債券を入れている分、当面はややリターンが落ちるのは否めません。

将来の金利上昇局面を考慮した長期のほったらかし投資であれば、良い選択肢かもしれません。まあ1、2年は続くと予想される低金利を考えると当面は見送りでいいでしょう。将来、見直せばいいわけですから。iDeCoでは商品の見直しは何時でも可能です。

■ターゲットイヤー型

目標とする節目の年(ターゲットイヤー)に資産配分の調整を行うものです。

具体的には、最初は株式の比率が高めでスタートし、年を経過するとともに株式を減らし、債券の比率を高めていくものです。バランス型の発展形ともいえます。

3種類の商品がありますね。

・楽天ターゲットイヤー2030、2040、2050

ターゲットイヤー(2030年、2040年、2050年)に向けて組入比率を調整(株式を漸減、債券を漸増)するようです。

「バランス型の発展形ということは、バランス型よりいいんですか?」

そうとも言えません。

教科書では、高齢者になれば収入が減りリスクを取れないので債権比率を上げた方が安全ですよと書いてあり、その考え方に沿ってます。高齢者は安全な債券を中心に持ちましょうということですね。

ところが実際に運用相談に乗っていると、高齢者は低リスクであるべきと一律に語るのには違和感があるんです。

実際は期待収益率、ワークリターンバランス、リスク許容度で商品選択は変わってきます。結局、その人の収入状況と運用スキル次第なんですよね。

教科書的ではありますが、あまり蓋然性のある商品とはいえないというのが評価です。債券を入れたいなら、自分でタイミングを考えて必要な時にバランス型を購入すればいいんじゃないでしょうか。

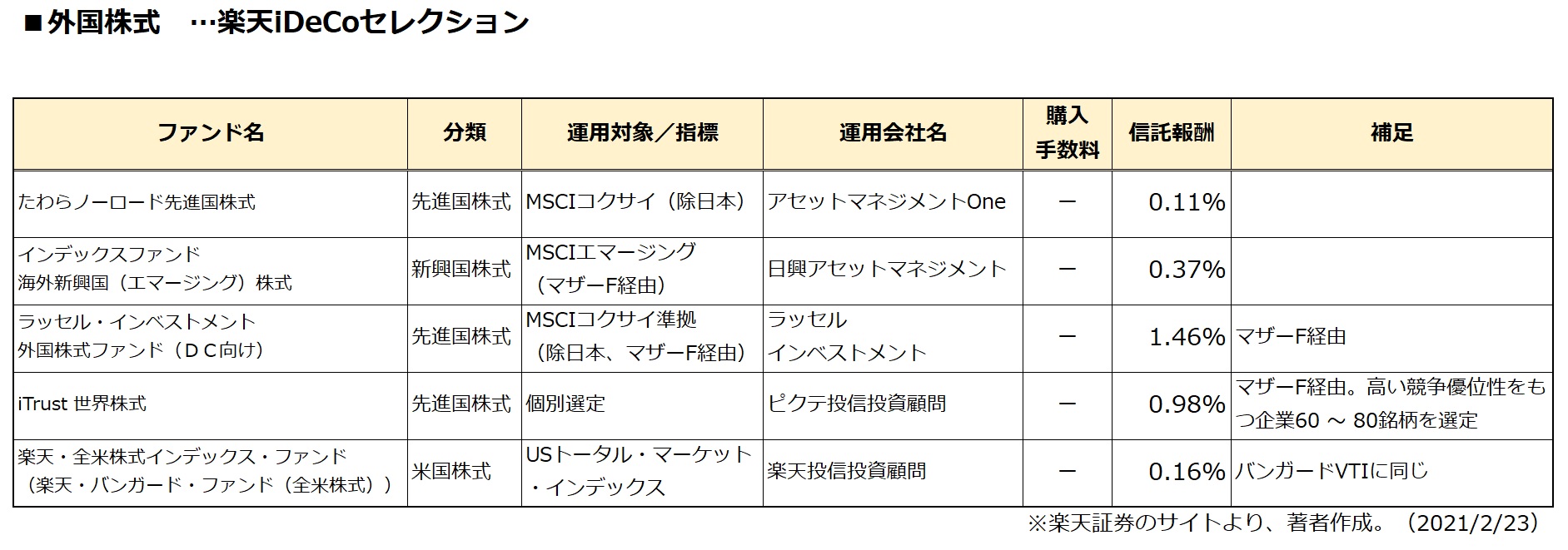

■ 外国株式

宮田

「11種類のうち定期預金は問題外として、債券関係やバランス型、ターゲットイヤー型も外すと、ぐっと数が減りますね。」

「検討すべきは国内REIT、外国株式という2種類ですか? 国内外株式というものもありますけど?」

前回見たように、国内株式は先進国株式とリスク値は同程度ですが、リターンが劣ります。この傾向が暫く変わらないと考えるなら、やはり国内株式を入れる必然性は薄いでしょう。

REITも入れてもいいんですが、株式とは少し性格が異なります。安定的な分配金(4%程度)を得るにはいい商品なんですが、組み入れは勉強してからでいいでしょう。

まずは外国株式で行きましょう。商品は5本ですね。

・たわらノーロード先進国株式

先進国のインデックスとして有名なMSCIコクサイに連動するものですね。候補にしていいでしょう。

・インデックスファンド海外新興国(エマージング)株式

これはリスクの高い新興国のインデックスファンドなので外しましょう。

・ラッセル・インベストメント外国株式ファンド(DC向け)

これは先進国株式で独自の構成ですね。ただベンチマークにしているインデックスがMSCIコクサイです。同じインデックスを採用している「たわら」に比べ管理費が高いようです。MSCIコクサイを大きく上回る見込みが不透明なら「たわら」の方に軍配が上がりますね。

・iTrust 世界株式

これはピクテが独自に世界的優良企業60 ~ 80社を選んだもので単純なインデックスファンドではないようです。

選定基準に納得性があるなら有力な候補かもしれませんが、目論見書などを読み込むスキルの無いうちは止めておきましょう。

・楽天全米株式・インデックス・ファンド

これはCRSP USトータル・マーケット・インデックスに連動するするもので、先進国株式ではなく、米国株式連動ですね。内容はバンガード・トータル・ストック・マーケットETF(VTI)と同等の様です。

VTIは海外ETFとしては優良な銘柄で、とても人気があります。バンガード社のETFを楽天ブランドで再販しているという商品ですね。

こうやってみると検討すべきは

・たわらノーロード先進国株式

・楽天全米株式・インデックス・ファンド

の2本ということになります。

管理コストを見ても、この2本が安価で妥当でしょう。

将来勉強して、ラッセルやiTrustの商品内容が理解できるようになれば、検討対象にしてもいいかもしれません。

当面は、

先進国全体を買うなら「たわらノーロード先進国株式」

米国が良いと思うなら「楽天全米株式インデックス・ファンド」ですね。

長期的には、どちらがいいとも言えません。どちらでもいいでしょう。あるいは2本購入するのも有りです。

月額68000円がiDeCo掛金の上限なので、割合はご自身で決めてください。

後で商品の変更はできますので、最初はアバウトに決めていいですよ。

iDeCoの注意点は60歳にならないと下ろせないことです。何時でも下せるNISAとは違いますので、無理のない範囲で金額を決めましょう。

「じゃあ、それぞれ2万円ずつ積み立てることにします。」

いいですね。とにかく始めてみて、勉強を続けましょう。

これで購入商品は決まりましたね。

「はい! ありがとうございます。」

次回は、補足としてインデックスや投資信託のコストについてもう少しお話します

「よろしくお願いします!」

お金を味方に付ければ、人生二馬力、三馬力!

今回も、最後までお読みいただき、ありがとうございます。

※本記事は特定の商品を推奨、あるいは誹謗中傷するものではなくあくまで個人的な見解に基づく記事です。

※本記事は2021年2月24日時点の情報に基づくものです。金融市場の変化により異なる見解となる場合があります。