REITは本当にお得で安心か? 中身をちょっとのぞいてみた。-投資主総会レポート-

人生はわくわくとドキドキで、できている! 不動産投資家やんつです。

社会人としてお金のことを勉強したいあなたと、アクティブシニアになりたいあなたへ・・

比較的安定的な3~5%の利回りを狙える、有力な投資商品であるREIT(不動産投資信託)

わたしの保有しているREIT(東急リアルエステート投資法人:コード8957)から投資主総会のお知らせが届きました。

投資主総会とは株式投資でいう株主総会にあたるもの。

REITの中身ってどうなっているんだろ? 投資手法はどんなもの?

ということで勉強のために行ってみました。はてさて、東急REITの中身とは…

■ 投資主総会

場所は渋谷のセルリアンタワー東急。

200人程度の入りでしょうか…。

資産運用報告書によれば、一口当たり2746円の配当(27期:2017/01末期)です。

期中平均価格比で3.87%の利回りとあります。

マイナス金利時代にこれは嬉しい利回りです。

配当水準も、近年3.5%程度で安定しています。これがREITの魅力。

総会の前段は東急リアルエステート投資法人の総会議案の議決です。

役員の任期切れによる異動関係が主。とんとんと進みます。

後段が、いよいよ「運用状況報告会」

うとうとしていた人も急に顔を上げ、会場の空気が引き締まります。

内容は

・決算及び業績予想の概況

・その他の運用状況

・東急リートと東急電鉄

・参考情報

です。(資産運用報告書)

物件数:28物件 思ったより少ないです。

総資産額:2197億(物件平均78億円)

やはり大きな物件が中心のようです。東急グループならではでしょうか。

(資料には最低投資額40億円が基準とありました)

首都圏の中でも、東京都心5区地域(千代田、中央、港、新宿、準その他)及び東急沿線地域に85%以上を投資する方針とのこと。第27期末時点ではこの2地域で投資比率93.8%です。

稼働率はオフィス系95.0%、商業施設97.1%とあります。面白いのは計算が面積基準であること。

わたしたちの多くは、部屋数基準を使います。

確かに商業系ではフロアの大きさがバラバラなので部屋数という訳にはいきませんね。

納得です。

冒頭は「世田谷ビジネススクエア」の状況についての細かな説明。

(用賀駅前、2.1ヘクタールに高層タワー棟を含め8つの建物。グレート!な物件です)

どうやら第26期(201607期)において大口テナントの退去があり、利回りを下げる要因となった問題物件のよう。(商業施設系稼働率が94.8%にダウン。物件単体では80.1%まで下落)

当時、10区画が空きだったそうですが、ほぼ1区画を除いてテナント入居が決まりましたとの報告。担当者も安堵の表情です。

フリーレント(家賃無償)なども設定したようで、この立地で1年間以上も入居付けに苦労するとは、オフィス系の入居の難しさを感じます。

(非住居系は、やはりハイリスクハイリータンと言えそうです)

■ 投資戦略

東急REITの投資戦略の説明がありました。

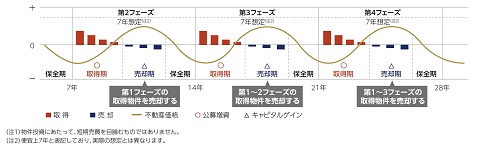

不動産価格の循環性に着目した「バリュー型逆張り投資戦略」だそう。

7年を一つのサイクルとして、不況期、好況期の循環と捉えます。

底では取得を進め、山では売却していき、その他は保全期として維持に努めるというもの。

プロの不動産投資手法として、われわれも大いに参考になります。目先だけではなく、長期の波を見るということですね。

単なる東急沿線の物件管理だけではなく、売却を含めた収益の最大化を追求しています。

投資主としては頼もしく感じました。

物件数の推移です。

2015/07末 29物件

2016/01末 30物件

2016/07末 29物件

2015/01末 28物件(3件売却、購入2件?)

会場から、2020年に向けて今が売却の時期と思うがもう少し売ってもいいのでは、という質問がありました。

大きな波は見るも、個々の物件の状況で最終的には判断するとのこと。

売却であまり物件数を減らすと、内部留保は進んでも家賃収入が下がるのでバランスを取っているようです。

■ 安全性

安全性向上のために有利子負債の長期固定化を進めているとの説明。

有利子負債比率も43.5%⇒43.1%⇒42.5%と着実に減らしています。

支払利息の経費ウェイトは8.2%。大きな経費率ではありません。

融資残高は850億円前後で推移しており、平均金利は1.28%とやや高めです。

これはかなり前の調達が含まれるからのようで、戦略的な借り換えで返済期日の分散と、金利低減を進めているとのこと。

財務上の安全度は高いといえます。(当たり前ですが)

最後に、取得基準40億円/物件を渋谷区を含めた東急沿線10億円、都心5区域20億円に対象を拡大します、との報告がありました。

大型の投資機会の減少しているようです。これも首都圏高騰のあおり…?

(一般的な東急スーパーで20~30億/物件 だとか)

営業利益率は47.8% 経常利益率39.3%

総資本経常利益率2.7%

この財務内容で3.5%の配当が期待できるREIT。

投資商品としてはなかなかの優れものと再認識しました。

あなたも一つ検討してみてはいかが?

東急REITの中身をのぞいた一日でした。

今回も、最後までお読みいただき、ありがとうございます。

(本記事はあくまで個人的な見解で、特定の会社、商品を推奨するものではありません)