投資信託はこう選ぶ(7) 投資信託のコストについて

人生はわくわくとドキドキで出来ている! サラリーマン上がりの運用相談専門FPやんつです。

社会人としてお金のことを勉強したいあなたと、アクティブシニアになりたいあなたへ・・

フリーランスの宮田(50代、女性)さんを迎えて、投資信託についてご説明しているシリーズです。iDeCoを入口に投資信託全般を解説しています。

宮田さん、今回は投資信託のコスト構造についてお話しますね。

宮田

「はい! よろしくお願いします。」

■ 投資信託のコスト

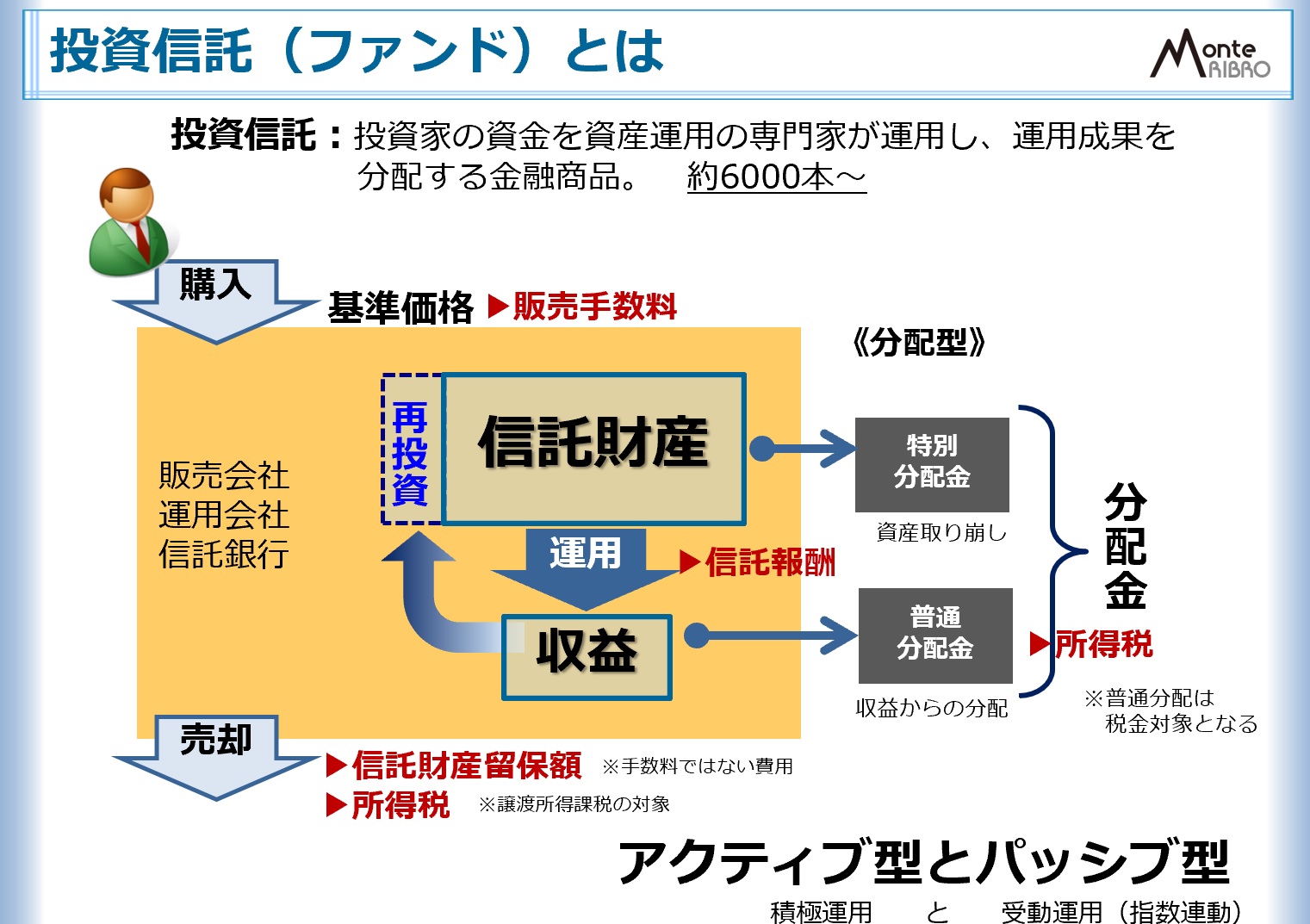

まず投資信託の概要図をご覧ください。

一般的に投資信託は一口1万円で設定され、運用益を再投資しながら資産を増やしていきます。赤字がコスト関係で、金融機関に支払うものと税金があります。

金融機関に払うコストは次の3種です。

・購入時⇒ 販売手数料

・保有時⇒ 信託報酬

・売却時⇒ 信託財産留保額

宮田さん、どれが一番重要だと思いますか?

宮田

「販売手数料と信託財産留保額は、買った時と売った時のコストなので1回だけですよね。だとすると、毎年かかる信託報酬が重要なんじゃないでしょうか?」

大正解です!

特に中長期の資産形成では、長く投資信託を保有しますので毎年かかるコストがとても重要になってきます。しかも、金融機関同士の競争もあって販売手数料と信託財産留保額は無料の商品も多くなっています。

以前のブログ 資産運用実践記(3) 投資信託はこうして買う!? 投信はコスト!コスト!コスト! でもこの辺りを説明していますので、良かったら読んでみてください。

さて、宮田さんがiDeCoで購入している2本をみてみましょう。

宮田 「はい。」

たわらノーロード先進国株式 の信託報酬は 0.10989%ですね。

楽天全米株式インデックス・ファンドは 0.162%程度とあります。

販売手数料、信託財産留保額は、さすが楽天証券ですね。いずれも無料です。

宮田「この信託報酬0.10~0.16%というのは安いんですよね?」

以前は安価なパッシブ型でも0.5~1.0%程度でしたから、十分に安価な水準です。2014年頃から運用会社の競争が激しくなり、どんどん下がったんですよ。今では5分の1程度です。

いずれにせよ、コストの安い商品を選ぶのは大切です。低金利で運用益を上げにくい時代です。やっと4%の収益が出ても、1%のコストが引かれては最終リターンに大きく影響しますからね。

なにしろ 将来運用益は未確定ですが、コストは確定です!

比較としてアクティブファンドもみてみましょう。

楽天証券のインデックス系以外の投資信託で純資産残高のトップは「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)」です。

どれどれ……、信託報酬は1.727%ですね。

宮田「うわっ⁉ パッシブ型の10倍以上ですね。高かっ!」

アクティブファンドはどうしても高いんです。これでも安くなったんですよ。以前は2.0~3.0%というのが当たり前でした。銀行などで紹介されるお薦め商品で、信託報酬が3.0%ということも珍しくなかったんですよ。

販売手数料、信託財産留保額は無料ですね。これもネット系の楽天証券ならではかもしれません。総合証券ならまだまだ有料の場合もありますよ。

宮田「成績はどうなんですか?」

このファンドはベンチマークのS&P500をコンスタントに上回っているようです。かなり優良なアクティブファンドかもしれません。

もう少し慣れたら、こんなアクティブファンドを調べて、多少ポートフォリオに組み込んでもいいかもしれませんね。

宮田「えーっ! 調べるのが大変そう…。自分だけではとても自信ないですう。」

(笑)

■ 税金と分配金

金融機関以外のコストは購入者に選択の余地がないんですが、一応知っておきましょう。

まず、税金関係ですね。

・売却時⇒ 所得税(20.315%復興特別税含)

・分配時⇒ 所得税(普通分配のみ)

まず、売却時に譲渡益があれば譲渡所得としての所得税対象となります。

もちろん損失が出れば、税金はかかりません。

次に、分配金に関する所得税ですが、分配金には2種類あり、普通分配金と特別分配金があります。

宮田「毎月分配金がもらえるとかいう投資信託を聞いたことがあります。」

普通分配金とは運用収益から支払われる分配金で、元が利益なので当然所得税の対象になります。

特別分配とは元本を取り崩して支払われる分配金で、利益ではないので所得税の対象にはなりません。

宮田「??? ということは、毎月5千円、1万円の分配金があると喜んでいても、元本を崩しているだけってこともあるんですか?」

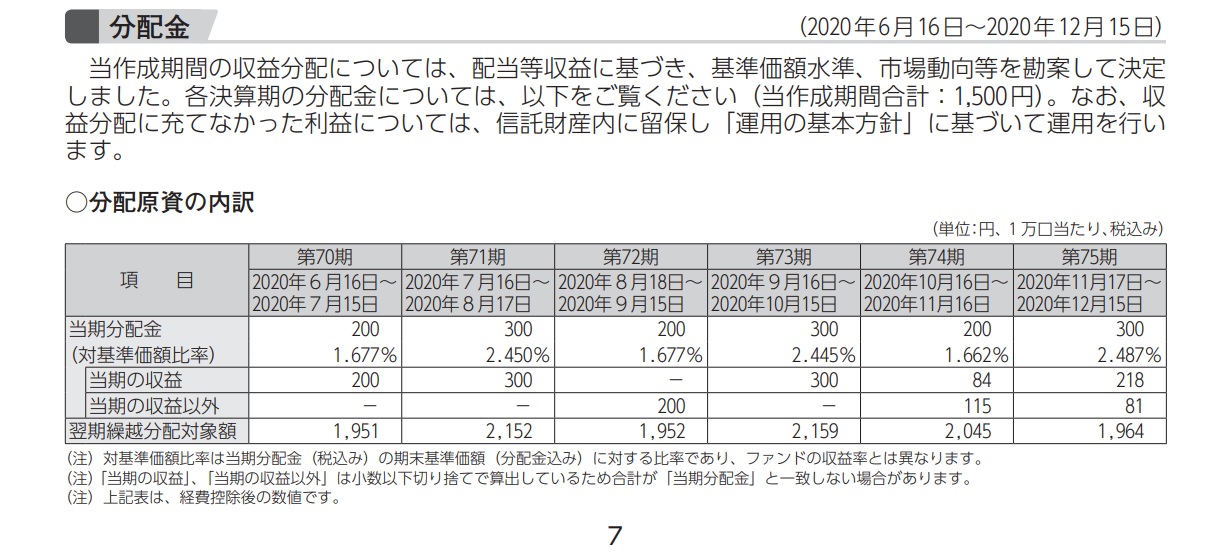

そうなんです。実際に先ほどの「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型」の運用報告書をみてみましょう。

7ページに「分配原資の内訳」がありました。

当期分配金の「当期の収益欄」にあるのが普通分配で、「当期の利益以外」の欄が元本取り崩しです。

8月18日~欄に「当期の利益以外」200円とあります。翌期繰越分配対象額が前月の2151円から1952円に減っているのがわかりますね。

つまり分配金の200円分、残高が減っています。

あらら、この報告書の6か月のうち半分の3か月で特別分配を使っていますね。

宮田「えーーーっ、毎月の分配金で喜んでいても、ただのタコの足食いってことですか! こんな数字気がつかないですう。」

実は、2012年に法改正されるまでは内訳表示義務がなく、分配金合計額の表示だけのファンドも多かったんですよ。普通分配なのか特別分配なのか、購入者には分からなかったんです。

宮田「ひどい…。」

今は、こうやって内訳が表示されていますが、それでも運用報告書をじっくり見ないと、簡単には分かりません。とても初心者が読めるような代物ではありませんね。

このことも、以前のブログ 利益による分配はたった3割! 毎月分配型投信の事実(1) に書いていますので、良かったらどうぞ。 この時の調査では普通分配はたった3割しかありませんでした。

もう一度、概要図を見て欲しいんですが、そもそも投資信託は運用収益を再投資して資産を増やしていくものです。

いくら収益が出ても、都度分配金を出していたのでは資産が増えにくくなります。その意味でも、分配型は中長期投資には不向きといえます。

高齢者がお小遣い代わりに分配型を買うのはいいんですが、ちゃんと意味を分かって買って欲しいんですよね。

宮田「うーーん。買ってる人が理解しているとはとても思えません。」

■ iDeCoのコスト

最後にiDeCo特有のコストについても知っておきましょう。

NISAは普通の投資信託とコスト構造は同じなんですが、iDeCoには特有のコストがあります。

iDeCoは国の年金制度の一部なので、国民年金基金連合会への報告義務があり、その分の事務負担金が発生するんです。

まず加入時ですが、国民年金基金連合会分が 2,829円必要で、プラスその金融機関の手数料が

発生します。(202106執筆時)

プラス部分の金融機関管理費は各行で異なりますが、200~500円程度が多いようです。

楽天証券は0円のようですね。

宮田「楽天証券を選んで良かったですう。ほっ」

保有時のコストは投資信託なら信託報酬はもちろん必要ですが、やはり国民年金基金連合会関係の負担も発生します。

・国民年金基金連合会分 105円(月額)

・事務委託先金融機関(信託銀行)分 66円(月額)

合計で年間2052円が最低でも必要になります。

年間約2000円というのは、iDeCoの積立額が小さいため最初はコスト負担が気になります。

ただ良いのは、このコストは絶対額のため、3年、5年と積立総額が大きくなれば、相対的に小さな負担になっていくということ。残高が数十万円になれば、たいしたコストではありません。

信託報酬のように「残高×%」というコスト構造でないところが嬉しいところですね。

宮田「じゃあiDeCoの場合、信託報酬以外は気にしなくていいということですね。安心しました。」

この辺りも、以前のブログ 資産運用実践記(4) 投資信託はこうして買う!? 特別分配金と普通分配金 に書いています。

投資信託のコストについてはここまでです。信託報酬が最重要!、と覚えてくださいね。

宮田「今日も、ありがとうございました。」

お金を味方に付ければ、人生二馬力、三馬力!

今回も、最後までお読みいただき、ありがとうございます。

※本記事は特定の商品を推奨、あるいは誹謗中傷するものではなくあくまで個人的な見解に基づく記事です。